万亿市场,机会新启。

科学喂养、健康饮食理念愈演愈烈,儿童餐食行业乘势而起,进入快速扩容阶段。叠加怡芽、西贝、空刻等不同类型参与者的持续涌现和投入,以及资本对该领域的支持,儿童餐食行业有望加快市场教育,参与者亦有望把握机遇、走出多条发展路径。

介于儿童餐食行业本身横跨餐饮、母婴、食品多条赛道,涉及概念、产品品类、企业经营模式复杂繁多,且行业本身发展时间短,市场认知度有限,消费界聚焦儿童餐食新赛道,基于丰富的资料整理、业内访谈、中日对比推出《2023年中国儿童餐食行业研究报告》,力图清晰呈现行业发展轨迹、核心价值、品类特征,并捕捉创造快速增长之道的突围选手与方案。

01 健康饮食下的儿童餐食行业

从中国医学科学院卫生所研发的第一款儿童食品——由黄豆粉、稻米粉等材料制成的“5410”代乳糕上市,到怡芽等专研儿童餐食企业出现,中国儿童食品市场历经近70年发展,市场逐步进入深水区,儿童食品行业细分化趋势显现。

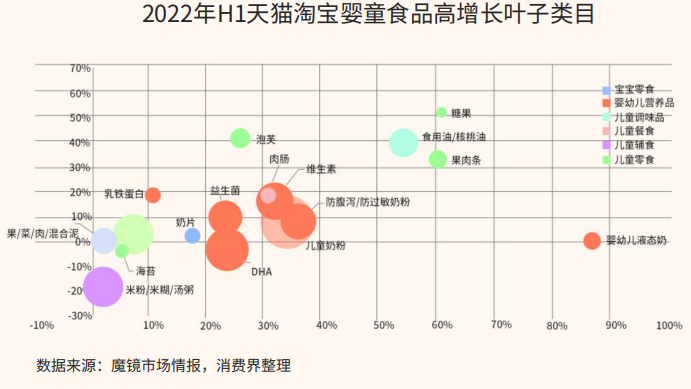

伴随收入水平和城镇化率的稳步提升,居民购买力水平强化、科学育儿观念普及,对于富含高营养价值、具备健康属性的儿童食品需求持续增长,促使行业涌现出多个高增长细分赛道。

儿童餐食正是其中的优质赛道之一。儿童餐食指主要针对3——12岁儿童的营养摄取特征、成长发育指征、饮食习惯、行为和认知等综合因素开发出来,具备风味、营养、安全、卫生等多重要素的餐食类产品。

较成人餐食而言,儿童餐食产品生产制作标准更为严苛,主动控制盐分、糖分、油脂等的添加量,并大幅提升了营养配比的合理程度。

儿童正处于生长发育阶段,全面充足的营养与健康的饮食习惯,是其正常成长,乃至一生健康的物质保障。

儿童三岁后逐渐减少对母乳/奶粉、辅食的摄入量,开始以瓜果、蔬菜、粉面等主食为主要营养补充来源时,在健康饮食方面存在两大痛点:一是不良饮食习惯或膳食结构不合理带来的儿童身体健康问题;二是市场标准不完善且缺乏监督,导致的儿童食品安全问题。

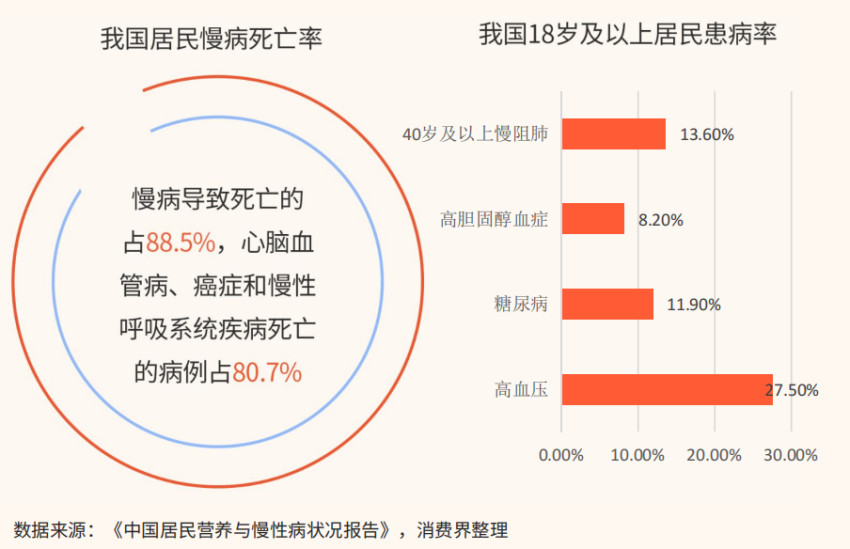

膳食结构情况与食品安全问题不仅影响儿童的生长发育,而且与其成年后的身体素质及多种疾病的发生密切相关。

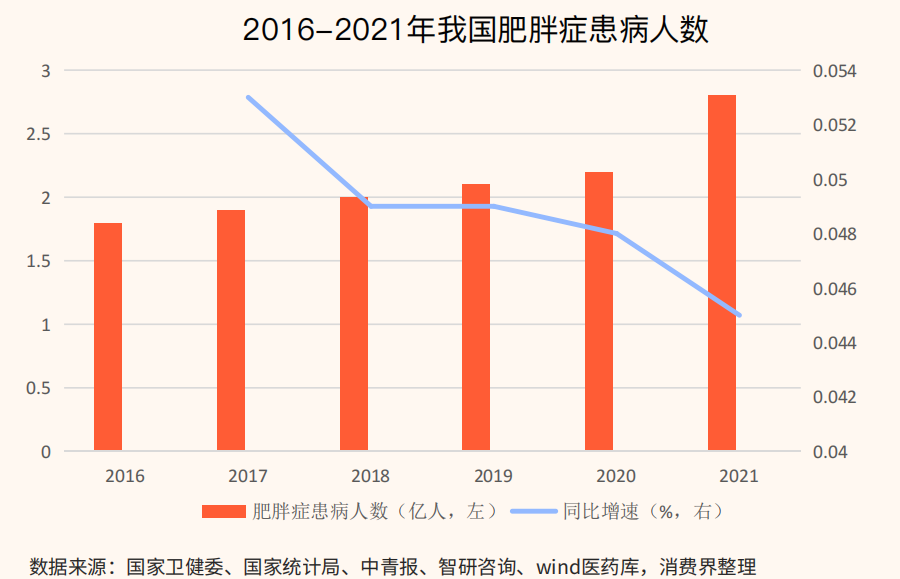

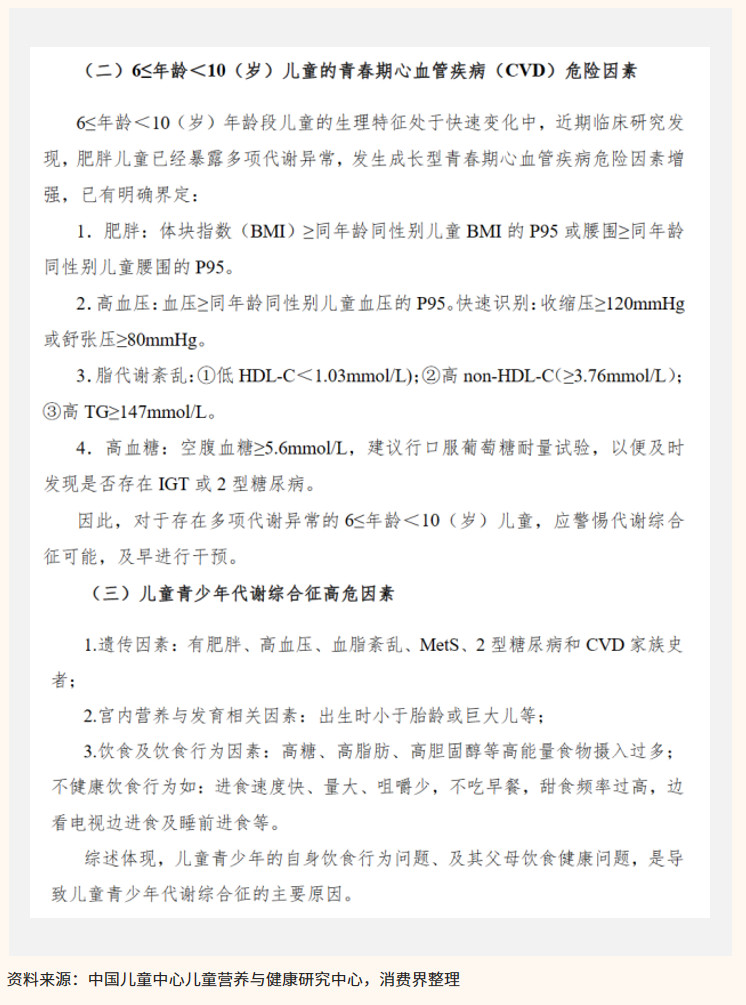

例如儿童时期的肥胖问题不仅将直接影响成年后身体发育,据儿童中心数据,学龄期儿童肥胖转变为成人肥胖的危险度是非肥胖儿的3.9——5.6倍,大约有42%——63%的学龄肥胖儿童转变为肥胖成人;还将带来成年后脂肪肝、糖尿病、冠心病等慢性疾病风险值增高等诸多问题。

根据《中国居民营养与慢性病状况报告(2020 年)》数据,我国居民高血压、糖尿病、高胆固醇血症、慢性阻塞性肺疾病患病率和癌症发病率与2015年相比均有所上升。儿童肥胖率也呈上升趋势。

兼备健康营养和方便速食特征的儿童餐食正逐步成为儿童营养补给的重要角色。京东发布的《2022即享食品消费趋势报告》显示,2021年女性群体购买儿童速食(儿童餐食下的细分品类)成交额同比增长78%。宝妈们在考虑儿童生长需求的前提下,将儿童餐食列入就餐计划。

02 儿童餐食远期市场规模超万亿

儿童餐食在日本发展成熟,是已被验证的品类。

早在1955年(昭和30年)日本就出现了把简单面食捣碎制成的“儿童拉面”,并受到市场欢迎。

到上世纪90年代中期,随着日本家庭规模缩小、向分散小型化发展,根据日本总务省数据,1970——2000年,日本家庭平均规模从3.69人下降至2.66人,促使商品趋于便利化、小型化。

同时,在传统日本社会中作为家庭烹饪主力的女性越来越多的进入职场。据日本厚生劳动省数据,1975——1998年,日本女性劳动参与率从34%提升至40%。

女性用于烹饪的时间不断降低,而其收入的提高又带动了消费,餐饮、外卖等行业获得快速发展。据日本食品服务协会数据,1975——1995年,日本居民的外食率从28%提升至37%。

儿童餐食企业抓住这一机会,日清、三井宝宝、札幌一番、妙谷、贝贝热狗、松松米饭、角屋等品牌纷纷研发并推出追求效率及健康营养的各类儿童餐食产品,行业进入快速发展期。根据《2019年全球儿童餐食和儿童佐餐市场规模研究报告》数据,到2019年日本儿童餐食市场规模达到311.3亿美元,儿童佐餐市场规模为21.1亿美元。

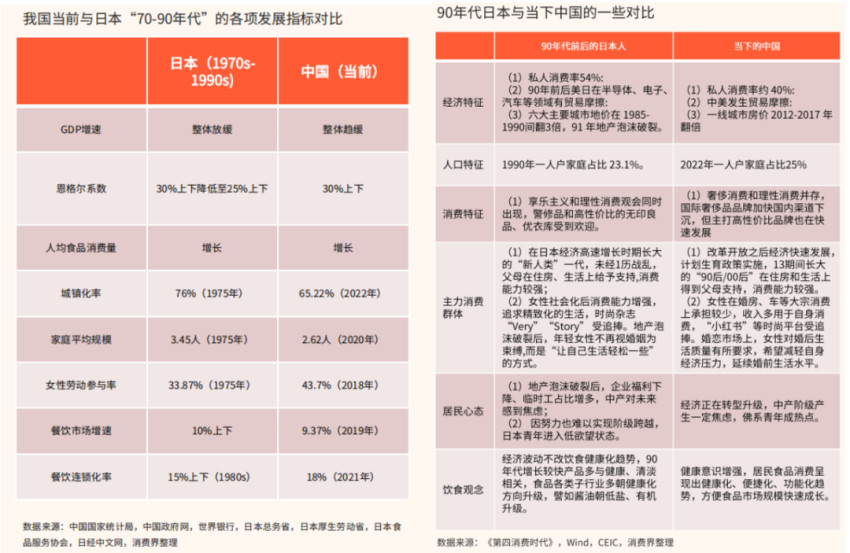

当下的中国与90年代前后的日本存在诸多相似之处:

1)宏观方面:经济增速放缓,居民对未来预期信心不足;

2)人口特征:少子化和家庭规模小型化现象加剧,女性劳动参与率提升;

3)消费特征:消费降级与消费升级现象并存;

4)消费群体:新生代(日本的新人类,中国的90/00后)及女性群体成为消费主力;

5)饮食理念:健康化、方便化饮食理念盛行。

中国同日本饮食习惯、经济发展及消费偏好变化类似。这也意味着日本儿童餐食行业对中国有较大借鉴意义,中国儿童餐食市场或将复制该行业90年代在日本高速发展轨迹。

更为确定的是:

1)儿童餐食属于消费升级品类,符合国内科学育儿观念及健康饮食趋势。

中国儿童饮食在经历了多年由方便面、火腿肠、榨菜、速冻及油炸食品的主宰后,随着近年国内科学育儿观念持续推进,以及疫情对健康饮食观念的催化,儿童轻盐饮食、营养均衡理念快速普及,顺应健康饮食理念而生的儿童餐食及佐餐产品开始受到欢迎。

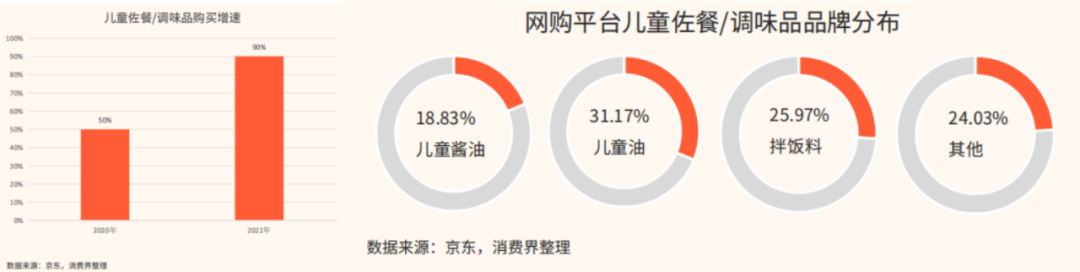

而拥有健康标签的日式儿童餐食及佐餐品牌的渗透率也正在国内快速提升。三井宝宝、妙谷、日清等品牌通过代购、海淘等方式进入国内市场,推进儿童酱油、儿童拌饭料、儿童面条等大单品在国内的市场教育。

2)国内生活节奏加快催化大量快捷烹饪需求,儿童餐食满足了消费者对营养美味、方便快捷的追求。

一方面,儿童群体胃口小,对食物的营养密度需求高,且对食物的种类、美味程度、趣味性等同样要求较高,但家长往往因缺少食材、调料,或厨艺及烹饪知识有限,难以满足儿童要求。

另一方面,我国成年女性角色由家庭主妇朝职业女性转变,女性在家做饭次数和时长减少,做饭意愿和烹饪技巧下降。加之传统食物烹饪复杂,新生代父母难以耗费较长时间单独为儿童准备餐食。

而儿童餐食产品营养美味,烹饪过程方便快捷,分量恰到好处,符合快节奏生活以及懒人经济下饮食方便化趋势。

正如本文前面所提,2021年女性群体的儿童速食成交额同比增长78%,儿童速食成为“妈妈们”新选择的背后,不仅仅说明了烹饪速食化发展的趋势,也进一步说明了消费者心中对于速食的心智发生转变,开始摒弃速食不新鲜、不健康的固有印象,成为妈妈们在生活、带娃和工作压力下对于高效厨房的解决方案之一。

3)最重要的是,中国超2亿的儿童数量、多层次的消费结构,决定了儿童餐食拥有充足的生存空间。

按照饮食习惯,3——12岁的儿童一天需三顿饭、一个月(以30天计)需90顿饭,减去幼儿园到小学阶段每月学校提供的22顿午饭,还剩下30顿早饭、8顿午饭与30顿晚饭可能选择食用儿童餐食。

也就是说,国内儿童一年有将近900次机会选择食用儿童餐食,选中的概率极大。

儿童餐食横跨母婴、食品、餐饮三大赛道。根据盈石集团研究中心数据显示,中国儿童消费市场已接近4.5万亿元,预计在未来5年,儿童消费总额年增速将有望突破20%。其中,若以10%的儿童餐饮渗透率来算,仅儿童餐饮消费市场规模就接近4500亿元。

而儿童食品未来五年市场规模有望突破5000亿元,以30%的儿童预包装餐食渗透率来算,其市场规模为1500亿元。粗略估算儿童餐食中短期市场规模超6000亿元,远期市场或超万亿。

03 主流玩家争立先发优势

儿童餐食行业巨大的增长空间,以及颇高的发展速度已有迹可循。

其一,市场上入局儿童餐食赛道的玩家快速增加。

新消费品牌怡芽、空刻、英氏、碧欧奇,预制菜品牌小牛凯西、大希地、皇家小虎,餐饮品牌西贝、巴比馒头、老乡鸡等纷纷涌入。且各个类型品牌都有了独具特色的市场打法。

以怡芽为例,其就是以新消费品牌典型的新概念、新渠道、新打法突围。具体而言,包括:

1、在产品方面,以营养美味+趣味体验来定义儿童餐。

怡芽围绕面类主食、肉制品两大核心品类,扩充出的儿童意面、儿童中式面、儿童肉制品、儿童佐餐、儿童烘焙、儿童复合调味料6大产品系列,皆坚持“轻盐、配方干净、零添加”理念,严选新鲜食材烹调熬煮,既然满足孩子的味蕾、科学地提供儿童均衡营养的一餐,又解决了令无数宝爸宝妈头疼的“孩子不爱吃饭”的痛点。

并采取联名广受儿童欢迎的奥特曼,在部分产品中附赠限量贴纸,对充满仪式感、极具异域风情口味的产品进行探索与研发,以创新产品契合除传统三餐外的儿童早午餐、露营旅行、日常休闲、放学课后等餐食新场景等方法,增强购买体验与食用过程的趣味性,在为孩子创造有趣精致的童年的同时,为年轻的90后家长带来精致轻松的带娃体验与愉快的亲子时光。

2、在生产方面,怡芽作为儿童餐食品牌商,对工厂的选取标准是:

1)需要具备雄厚的生产实力与食品安全标准体系,实现选材、生产、消杀、检验、分装一体化。

2)可长期为怡芽开辟单独的生产线,防止其他易致儿童食用过敏的物质混入怡芽品牌食品中。

3)怡芽派遣专业质检团队日常化监督生产。

4)可深入合作,根据实际经营情况,持续升级迭代产品,同时根据消费者的口味变化及市场趋势合作开发新品。

在此基础上,怡芽还建立了严格的生产操作标准、监督考核制度,塑造安全生产流程。目前怡芽已拥有优秀的供应链系统,不仅合作伙伴具备国际权威认证的食品安全生产体系(FSSC22000),且与上市龙头工厂益阳居味和达成战略级合作。此外,怡芽已完成数字化研发中心的自建,拥有食品分析仪、智能化温控设备、高通量筛选系统等数控研发设备。

3、在营销与渠道方面,怡芽的破圈及变现方式相对成熟。先是通过“5分钟”、“90秒”,甚至“孩子自己也能做出美味一餐”的产品卖点,直击新锐白领、精致宝妈等职场群体便捷烹饪需求,并以“亲子好时光”、“给孩子一个满芬烘焙时刻”、“呵护每一口”等充满氛围感的品牌占位,满足目标客户的情感诉求,完成多场景种草。

再借助健康饮食趋势,以产品零添加概念、邀请高级营养指导师作为怡芽营养顾问为品牌背书,增强产品在健康、安全方面的可信性,吸引新一代宝爸宝妈群体。

最后在流量扩大与承接上,通过与各平台KOL合作、邀请李佳琦、罗永浩、东方甄选、蜜蜂惊喜社、林依轮、金星等头部达人及明星推荐,借助其影响力渗透微博、抖音等年轻人聚集的空间,完成天猫、京东、抖音、小红书、拼多多、微信小程序等线上公私域渠道的拓展,以直播让利推广,不断教育消费者、加速流量变现。

并以品牌力+线上客流量黏性向线下引流,渗透进OLE、盒马、大润发、永旺、天虹、永辉、伊藤等线下商超渠道,并加大对孩子王老婆大人等专业母婴、零食连锁渠道,以及儿童亲子餐厅空间的占领,通过“打造头部精品KV渠道+母婴及本地连锁拓宽渗透”策略提高线下零售终端影响力与渗透率,获得更大增量。

其二,儿童餐食市场的高增长潜力已在部分细分品类上得到验证。

儿童意面因蛋白质含量高,相比普通主食更具营养价值,且口味还原度较高,相比餐厅,父母可更好地控制钠含量的添加,也更具性价比,作为儿童餐食行业的大单品一经推出网销量快速增长,成为2022年度现象级产品。

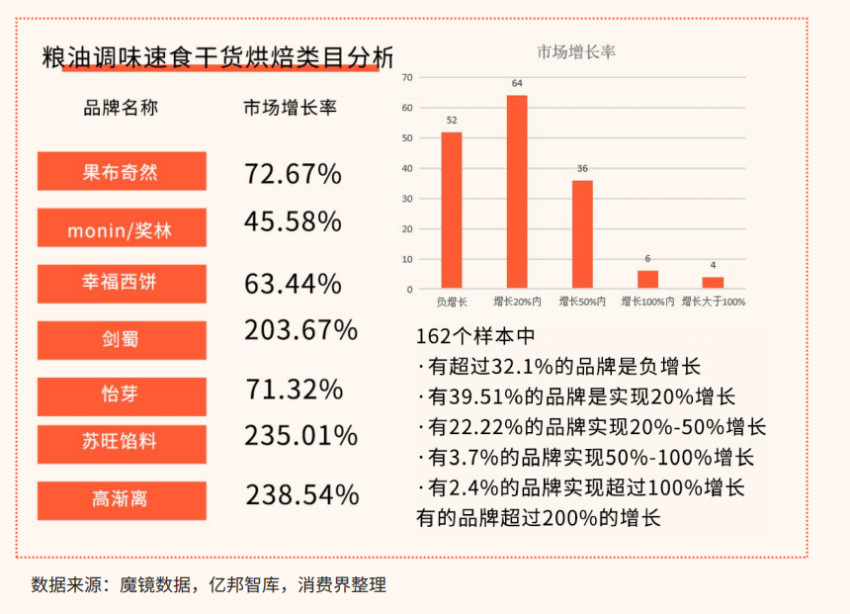

其三,儿童餐食企业业绩增长快速。其中,怡芽2022年总GMV达到1亿左右,平均销量约为8.4万盒/月。并保持着高速增长势头,根据亿邦智库数据,2022年怡芽市场增长率达到71.3%,处于新消费细分品类增长领先位置。

目前,针对儿童餐食的行业标准——《儿童方便米面制品团体标准》也已发布。这是一份由中国副食流通协会标准化技术委员会提出并归口的团体标准,并由行业内代表企业上海逍潇食品贸易有限公司(怡芽)牵头,与益阳陈克明食品股份有限公司、益阳居味和食品有限公司共同起草完成。

该标准就就儿童方便米面制品的定义、技术要求、检验规则、包装、贮存等方面,起草了各项基础性、关键性标准,并规定了营养强化剂与食品添加剂的使用种类与使用量等核心内容。

标准的制定是行业走向正规的标准之一,《儿童方便米面制品》标准的制定无疑将促进行业强化质量管理,加强品牌建设,为儿童餐食行业的发展打下良好的基础,加快行业发展速度。

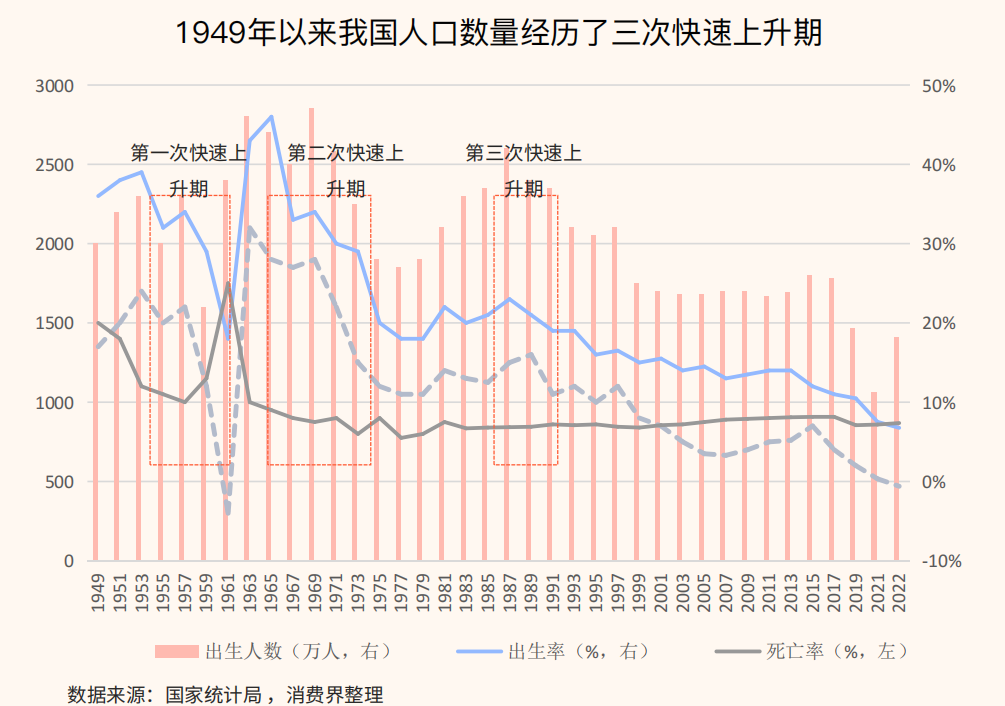

长期以来,人口红利是儿童食品企业增长的核心动力。但如今,这一增长逻辑已难以维持。

从量价的角度看,出生率的持续走低,将直接从“量”上影响儿童食品行业潜在空间天花板的高低,企业原有的流量型增长模式无法持续,单纯靠“走量”的方式将大概率不能为企业带来“持续的、确定的规模增长”。

传统意义上,儿童食品企业主要参与奶粉、辅食、乳制品等的生产销售,服务对象多为3岁以下的婴幼儿群体,也就是说其所针对的用户的价值周期约为3年左右。而3岁以上儿童群体需求、用户价值周期超过10年的儿童食品市场较少受到企业的深度关注,存在大量空白地带。

儿童餐食作为国内儿童食品市场中,目标人群覆盖范围广、用户价值周期长的新品类,能为企业带来的,或许也不仅仅是稳定的销量、较高的毛利率,更将是人口出生率变化下的结构性增长机会。